汉朔科技IPO注册获同意:采销双方数据“打架” 业绩增长持续性遭质疑

中国网财经12月10日讯 近期,汉朔科技IPO注册申请获证监会同意,距离成功上市再进一步。

资料显示,汉朔科技成立于2012年9月,公司围绕零售门店数字化领域,构建了以电子价签系统、SaaS云平台服务等软硬件产品及服务为核心的业务体系。

图片来源于网络,如有侵权,请联系删除

2021-2023年,汉朔科技的营业收入分别为16.13亿元、28.62亿元和37.75亿元,归母净利润分别为-660.3万元、2.08亿元和6.78亿元。这意味着汉朔科技仅用一年时间完成了从亏损到盈利超2亿元的“蜕变”,这也使其满足了创业板上市企业的要求。

招股书显示,汉朔科技2023年收入主要来自2020年、2021年开始合作的客户,截至2023年末,汉朔科技前五大客户中Aldi、Netto、Jumbo上线率已较高。深交所在问询函中曾要求汉朔科技说明公司业绩增长是否具有持续性、是否存在业绩大幅下滑风险。

对此,汉朔科技回复称,现有客户未来收入具有可持续性,原因是部分客户尚未完成全部上线、现有客户未来将陆续进入产品更新周期等。

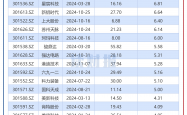

不过,汉朔科技的营收增速已经放缓。2024年1-9月,汉朔科技的营业收入为31.57亿元,同比增长10%;归母净利润为5.28亿元,同比增长11.76%。对于2024全年,汉朔科技预计营业收入为43.5亿元至45.5亿元,同比增长15.23%至20.53%;预计归母净利润为7亿元至7.5亿元,同比增长3.3%至10.68%。

99%整机产品靠外协加工

目前,汉朔科技采用以外协加工为主、自主生产为辅的生产模式。外协加工模式下,公司直接向外协加工厂采购电子价签终端等整机产品。2021-2023年及2024年1-6月,汉朔科技整机外协加工数量占整机产品总入库数量比例分别为9.57%、99.19%、99.83%和99.91%。

整机外协加工入库占比超过99%之际,汉朔科技表示“将提升自身的生产制造能力”。此次IPO,汉朔科技计划募资11.82亿元,其中3.5亿元用来补充流动资金,其余分别投向门店数字化解决方案产业化项目和AIoT研发中心及信息化建设项目。

对于门店数字化解决方案产业化项目,汉朔科技提到,通过电子价签等产品及关键显示模组的生产制造能力建设,能够进一步加强对供应链的掌控力度,保障交付能力。

根据招股书,门店数字化解决方案产业化项目总投资约5.4亿元,其中4.2亿元为工程建设费用,占比77.56%,其中2.45亿元为场地购置费。

值得注意的是,报告期内汉朔科技无房屋所有权、土地使用权资产,公司及各分、子公司办公场所、生产设施主要来源于租赁物业,

核心零部件系采购

至于建设AIoT研发中心及信息化建设项目必要性,汉朔科技称:技术研发创新有助于提升公司技术壁垒,深化公司核心竞争优势;智能产品研发有助于完善公司产品服务体系,更好地契合客户需求;信息化建设是优化公司内部运营结构,提升企业竞争能力的重要部署。不过,从招股书披露的预算来看,该项目超过三成为工程建设费用,包括场地购置费、场地装修费等。

然而,汉朔科技的研发能力仍然受到质疑。2021-2023年及2024年1-6月,汉朔科技研发费用占总收入的比例分别为7.57%、4.32%、4.46%和4.62%。值得一提的是,电子价签产品核心零部件电子纸显示模组的关键原材料——电子纸膜片,汉朔科技并不掌握,需要从元太科技采购。2023年和2024年1-6月,汉朔科技从元太科技的采购金额分别为2.77亿元和9289.31万元,占比分别为11.66%和8.81%。

有业内人士提出质疑,关键零部件需采购、加工靠外协,汉朔科技的核心竞争力体现在何方?这是否符合创业板的上市公司的定位?就此,中国网财经曾致电致函汉朔科技试图采访,截至发稿未收到回复。

除了业绩可持续性及核心竞争力,汉朔科技此次IPO的信披质量也遭到了质疑。汉朔科技的招股书显示,2020年-2022年,公司向东方科脉的采购金额分别为31528.79万元、29323.81万元和32766.26万元;而东方科脉的招股书显示,同期来自汉朔科技的销售收入分别为31423.53万元、29396.99万元和32735.45万元。

上述数据出现“打架”的原因是什么?业内人士表示,如果两者出现采销数据相矛盾的情况,其中一方可能财务数据涉嫌虚假披露。对此,中国网财经同样在给汉朔科技的采访函中问及,但没有得到答案。

有关汉朔科技IPO后续进展,中国网财经将继续保持关注。

(责任编辑:王擎宇)