21特写|白酒两轮周期全扫描:行业家底更厚 头部抗跌能力更强

21世纪经济报道记者肖夏

2025年白酒三季报,是过去十年最惨的一个季度。

A股21家白酒上市公司中,仅有贵州茅台、山西汾酒等少数白酒保持了业绩正增长,大部分酒企第三季度业绩骤降,下跌30%、40%的不在少数,口子窖今年第三季度的净利润甚至暴跌90%。

图片来源于网络,如有侵权,请联系删除

上一轮周期低谷的2013年、2014年,白酒股业绩普遍倒退,市盈率集体跌至个位数,茅台不到9倍,五粮液、泸州老窖都在6倍上下。面对外界大面积唱跌,但斌、林园、董宝珍等投资人轮番赶去茅台蹲守仓库,从发货节奏判断实际动销。

如今又一轮周期到来,踩着几乎相同的韵脚:持续几年的扩产提价遭遇了需求拐点,先是价格普遍倒挂、渠道库存水涨船高,随后销售集体放缓、倒退,今年政策端也再次收紧,困境逐渐扩散到全行业。

面对周期性困境,各家白酒企业这轮表现到底如何?

下文中,21世纪经济报道记者将从增长表现、盈利能力、账上利润、渠道打款、经营现金流、销售投入等多个角度对比白酒股在两轮周期的表现,希望能帮助投资者更好理解:白酒抵御周期的能力到底如何?哪些白酒真正经受住了周期考验?

抗跌能力变强了

首先需要说明,当前21家A股白酒上市公司中,完整经历上一轮调整期的,只有15家,分别是贵州茅台、山西汾酒、五粮液、洋河股份、泸州老窖、古井贡酒、顺鑫农业、水井坊、舍得酒业、酒鬼酒、金种子酒、伊力特、老白干酒、皇台酒业、天佑德酒。

而今世缘、迎驾贡酒、口子窖、金徽酒,分别是在2014年、2015年、2016年上市。*ST岩石、*ST春天是2019年、2020年半路跨界而来。

21世纪经济报道记者统计注意到, 对比核心业绩指标,完整经历上一轮调整期的酒企,整体抗跌能力是有所提升的。

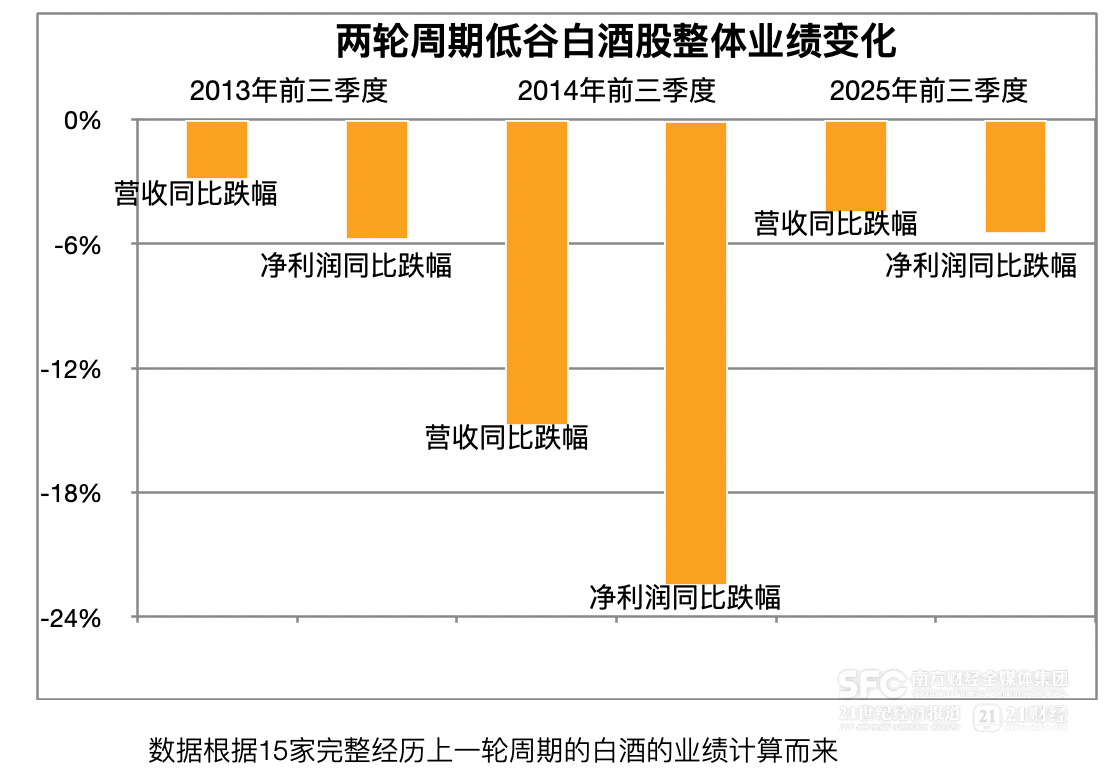

2025年前三季度,这15家白酒的营收、归母净利润跌幅分别是4.5%、5.5%,而上一轮周期低谷的2013年、2014年同期,营收跌幅分别是2.9%、14.8%,归母净利润跌幅是5.8%、22.5%。

具体看各家酒企。

首先,保持正增长的头部酒企变多了。

2013年前三季度,当时的头部酒企中,仅有贵州茅台、顺鑫农业(牛栏山)保持了收入、盈利双增长。2014年前三季度只剩顺鑫农业一家,但其在低谷期还能逆势增长主要是因为当时火热的地产业务,白酒业务实际是下滑的。而2025年前三季度,收入、盈利双增长的有贵州茅台、山西汾酒两家。

其次,其他头部酒企的跌幅收窄。

2013年、2014年,五粮液、山西汾酒、泸州老窖都出现过大跌,全年净利润跌幅多达20%、30%甚至是40%。2025年前三季度,五粮液的归母净利润控制在14%以内,山西汾酒则是转正。

泸州老窖这轮周期的应对能力更是有大幅度好转。在2013年盈利跌去两成后,2014年老窖遭遇滑铁卢,全年营收和盈利分别大跌近五成、七成,前三季度分别下跌41%、54%左右,而2025年前三季度,泸州老窖两项数据的跌幅都控制在了个位数,其中营收跌幅不到5%。

此外,多家非头部酒企这轮周期的跌幅也有改善。

2013年,水井坊、酒鬼酒营收双双大跌50%以上,前三季度跌幅超过60%,连续两年报亏。而2025年前三季度,水井坊、酒鬼酒的跌幅都在40%以下,前者依然有三个多亿的盈利,后者亏损控制在1000万元以内,并且因为与胖东来的合作,有止跌趋势。

舍得酒业2013年前三季度归母净利润下滑90%,全年净利润只有一千多万元。而今年同期,其净利润的跌幅控制在30%以内。

如果说上一轮周期是突如其来的自由式落体,这一轮周期各家白酒的应对更有经验,全都加了“安全绳”,想方设法给业绩做缓冲。比如前两年动销开始恶化,多家酒企就先行放宽压货、降低增速,以时间换空间。

盈利能力更强还有近4700亿“家底”

当前各家白酒的利润垫,已经远非上一轮周期可比。

上述15家白酒2013年全年的净利润总和不到280亿元、次年进一步下滑至200亿出头,而今年前三季度有所下滑后依然超过1100亿元。

贡献绝大部分利润的当然还是头部酒企。今年前三季度的1175.6亿元净利润,六家头部酒企分走了95%以上,茅台一家占比就超过一半。

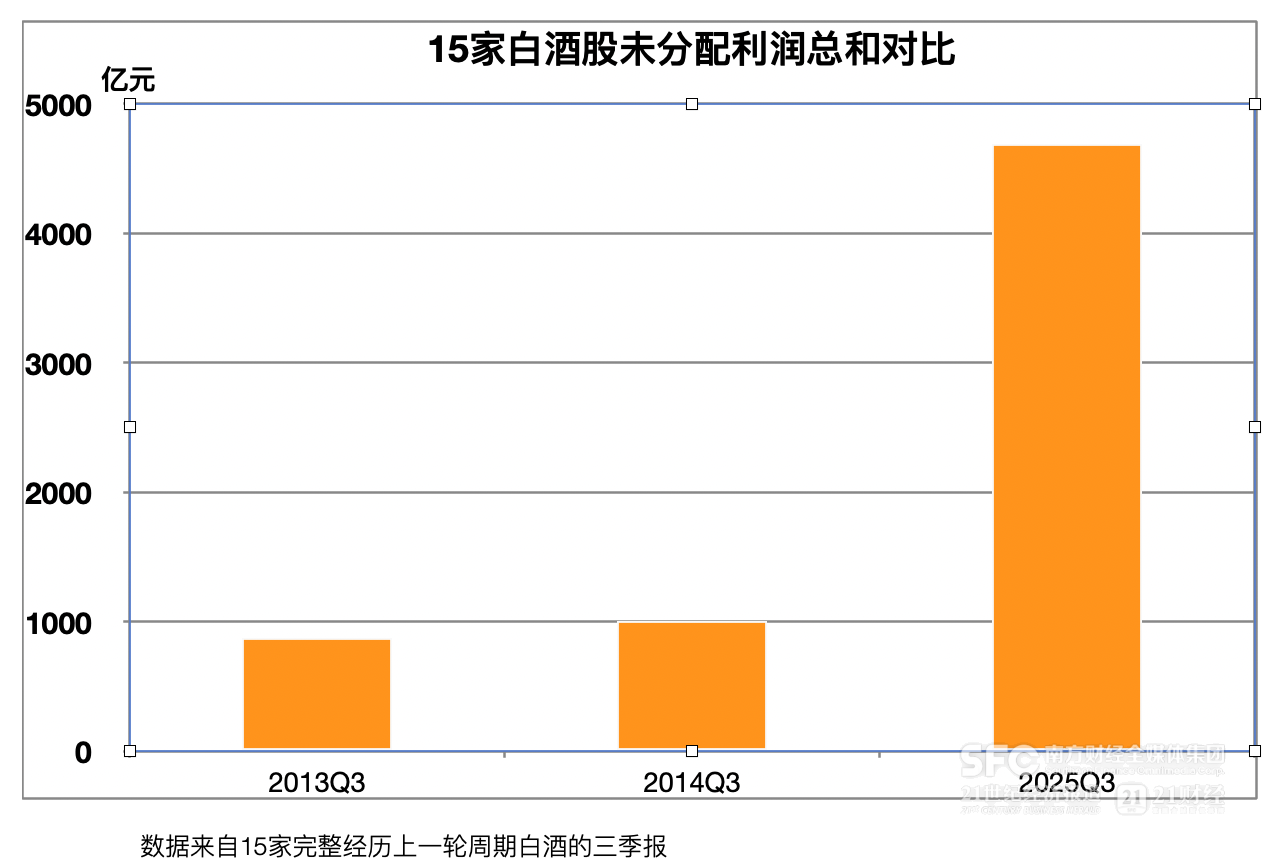

经过2016年到2022年的景气周期,各家白酒账上都积攒了大量未分配利润,这些“家底”是抵御行业寒冬的稻草。

21世纪经济报道记者统计,截至今年三季度末,上述15家白酒的账上未分配利润共计4688亿元,是2013年同期的五倍、2014年同期的四倍以上。

大部分白酒的未分配利润都在上一轮周期基础上翻倍。目前茅台的未分配利润是2013年同期的7倍,古井贡酒是当时的11倍,山西汾酒更是当时的14倍。

问题较大的是金种子酒和皇台酒业。由于过去几年持续亏损消耗积余,上一轮周期还有9个多亿的金种子酒,目前的未分配利润只剩下1个多亿。皇台酒业更是反复陷入亏损、多次被ST,耗空家底后还倒欠了将近6个亿的需分配利润。

当然,收入、利润绝对值的增长,不一定是经营水平提升,也有可能是以低价竞争扩大份额换来的。

但在白酒行业,上一轮周期至今酒企的吨价普遍上涨,头部酒企都实现了盈利水平提升,为抵御新一轮周期留出了更多周转空间。

上轮周期至今,五粮液的毛利率从70%出头提升至目前的80%以上,今年上半年保持在82%。茅台的毛利率则是始终维持在90%以上。

泸州老窖的高端化更是有大幅度提升。2010年,泸州老窖的毛利率最高不到70%,2014年、2015年一度回撤至50%以下,特曲以下的中低档产品是收入主力。而如今,国窖1573等中高档产品贡献了泸州老窖9成的收入,毛利率超过87%,仅次于贵州茅台。

洋河股份则是从原来的大众、中端价位晋升至次高端价位,毛利率也上了一个台阶。

洋河股份上一轮周期时还是海之蓝、天之蓝的时代,毛利率刚过60%,而近年随着梦之蓝系列占比提升,今年上半年毛利率接近76%。

山西汾酒、古井贡酒则是低谷期有所回撤,进入景气周期后迅速回升到原有毛利率水平。

上一轮调整期之前,山西汾酒毛利率达到75%,2014年回撤至67%,到行情好转的2017年回升至70%。近年来定位次高端及以上的青花系列收入占比接近一半,其毛利率进一步回归,今年三季报达到74.63%。

需要提到的是,山西汾酒的毛利率回升,是在业务版图大幅拓展的情况下实现的,汾酒曾经被视为区域型酒企,但现在汾酒多数收入是来自省外。

古井贡酒情况类似。2011年,古井贡酒的毛利率已经接近75%,一路回撤至2014年的69%,2016年行情开始回暖,其毛利率迅速恢复到原有水平。

其他非头部白酒的境况,也好于上一轮周期。

在2013年、2014年的低谷期,舍得酒业、酒鬼酒的毛利率都跌至50%~60%区间。近年来,舍得酒业通过老酒战略逐步回升,酒鬼酒在景气周期抓住高端化,高峰期毛利率分别达到75%、80%。近一年有所下滑后,今年上半年毛利率分别在65%、68%左右。

事实证明,白酒企业在调整期的盈利可能回调乃至亏损,但在景气周期抓住机会,是可以恢复甚至超越上一轮周期水平的。

不打“费用战” 投入更克制

面临需求下行,消费企业往往会选择加大销售投入,以更多费用换取增长。

上一轮调整期,白酒行业就曾陷入“费用战”。

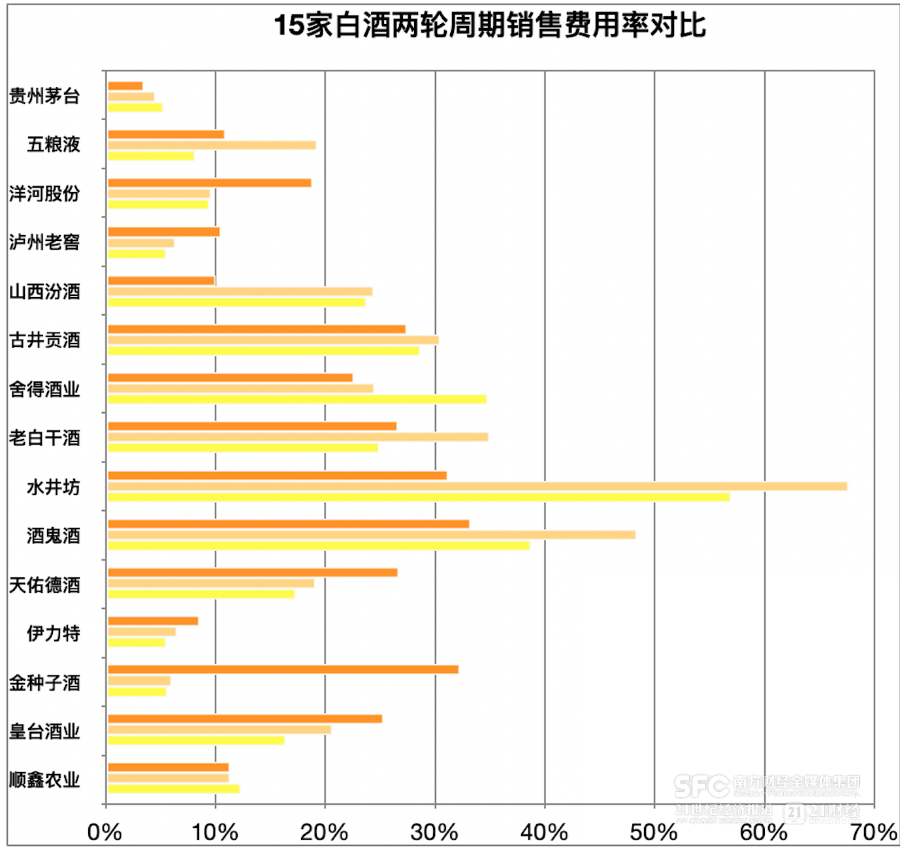

上述15家白酒中,绝大多数在上一轮周期陷入低迷时销售费用率都出现了增长,舍得酒业在2013年,水井坊、酒鬼酒、老白干酒在2014年的销售费用率都超过30%,水井坊甚至超过70%。

这些费用除了常规的广告营销开支,还要用于补贴经销商,鼓励渠道拿货的同时,也抑制经销商低价甩货。

头部酒企中,山西汾酒、古井贡酒在2013年、2014年销售费用率也超过20%,五粮液也一度在2014年推高销售费用,当时创下历年新高。

而这一轮周期以来,面临需求端再次下行,白酒企业默契地控制了费用投入。

21世纪经济报道记者对比15家白酒2025年前三季度与2013年、2014年同期,注意到大部分酒企的销售费用率是降低的,普遍从上一轮周期中吸收了经验。

今年前三季度,五粮液的销售费用率是10%出头,远低于2014年同期,与2013年同期接近;山西汾酒的销售费用率只有2013年、2014年前三季度的一半;古井贡酒、舍得酒业、水井坊、酒鬼酒销售费用率都超过20%,但依然低于2013年、2014年同期。

泸州老窖、洋河股份对比上轮周期费用投入有所提升,今年前三季度销售费用率分别是10.5%、18.8%,而2013年、2014年同期,两家的销售费用率都是个位数。

但两者费用投入的目标有所区别。

泸州老窖的费用投入更多是在国窖1573等中高端产品上,今年国窖1573在高端白酒里价盘是最稳的。洋河股份今年重心是放在新一代海之蓝、洋河大曲高线瓶酒等大众价位产品上。

费用投入最克制的依然是茅台。

贵州茅台的销售费用率,多数时候在3%~4%,不仅远低于同行,放眼全球消费企业也是极低的水平。

在最低迷的2013年、2014年,面临茅台酒价格持续下跌甚至一度倒挂、市场上人心惶惶,贵州茅台的销售费用率才稍有提升,但也只有6%、5.3%。

随后行情渐暖,费用投入再次回落。过去两年,贵州茅台的销售费用率分别是3.1%、3.3%,今年前三季度是3.5%,这还是在系列酒近两年加大了费用投放的情况下。

这再次说明市场对茅台尤其茅台酒的高度认可。由于几十年来品牌认知已经深入人心,茅台不需要多少销售费用,渠道自己就会积极卖货。这一点茅台在之前几轮周期都已验证过,这一轮周期到目前为止,依然成立。

渠道对头部酒企信心好于上轮周期

无论牛栏山还是飞天茅台,白酒的销售高度依赖经销商。

正是因为有经销商的存在,酒企与市场之间多了一层缓冲,经销商的提前打款更是成为酒企的“蓄水池”,构成报表的合同负债(早期科目为预收账款),用以调节不同季度的波动。

但在上一轮周期低谷,经过多个季度考验后经销商信心大受打击,打款断崖式下滑,有的甚至直接放弃了茅台、五粮液的经销商资格。彼时渠道还不能想象:以后靠大众、商务消费,能补得上缺口?

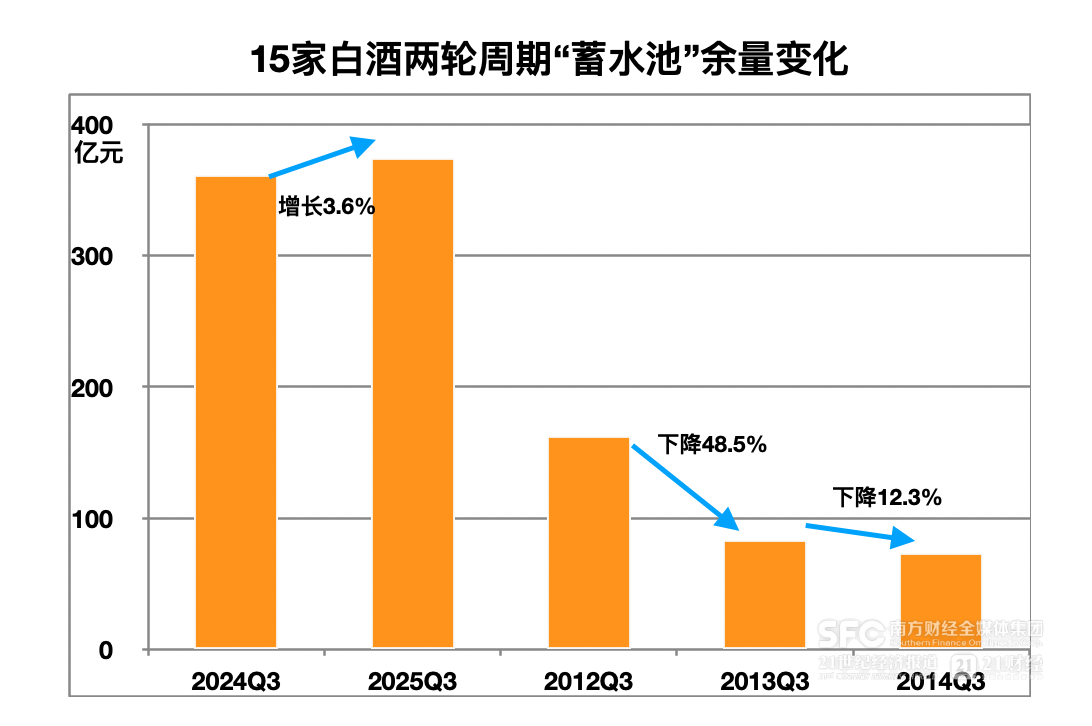

21世纪经济报道记者统计注意到,2013年前三季度,上述15家白酒的预收账款同比大幅下滑48.5%,2014年前三季度又继续出现两位数下滑。

头部酒企、区域酒企无一幸免。即便是茅台“蓄水池”也大幅缩水,从2012年末的近51亿元减少至2014年末的不到15亿元。

但这一轮周期,目前为止经销商的信心还在。21世纪经济报道记者统计注意到,2025年前三季度,上述15家白酒的合同负债余额不减反增,同比增长3.6%。

合同负债余额的变化,容易受各家酒企不同经营节奏的影响。但今年多家头部酒企的合同负债余额都是同比增长的:五粮液2025年前三季度合同负债余额比去年同期多了近22亿元,洋河股份、泸州老窖分别多了15亿元、12亿元,山西汾酒也多了三个亿。

而回看今年一季度、二季度末以及去年四季度末,五粮液、洋河股份、泸州老窖、山西汾酒的合同负债余额都好于去年同期,说明“蓄水池”的增长并非是单个季度大量打款未发货造成的特例。

贵州茅台今年三季度末合同负债余额同比有22%的下滑。对此贵州茅台管理层在11月6日的会上提到,为了维护市场稳定,6月至8月适度减少了茅台酒的市场投放。这意味着减少了对经销商的打款要求。

非头部酒企还是普遍出现了“蓄水池”消耗,但降幅整体是好于上一轮周期的,少数酒企如金种子酒的合同负债余额是同比增长的。

部分酒企现金流转负

没有人能准确预测,这一轮白酒调整期要持续多久才会回暖。需求疲软,渠道热情减弱,影响已经逐渐传递到酒企的经营活动现金流上。

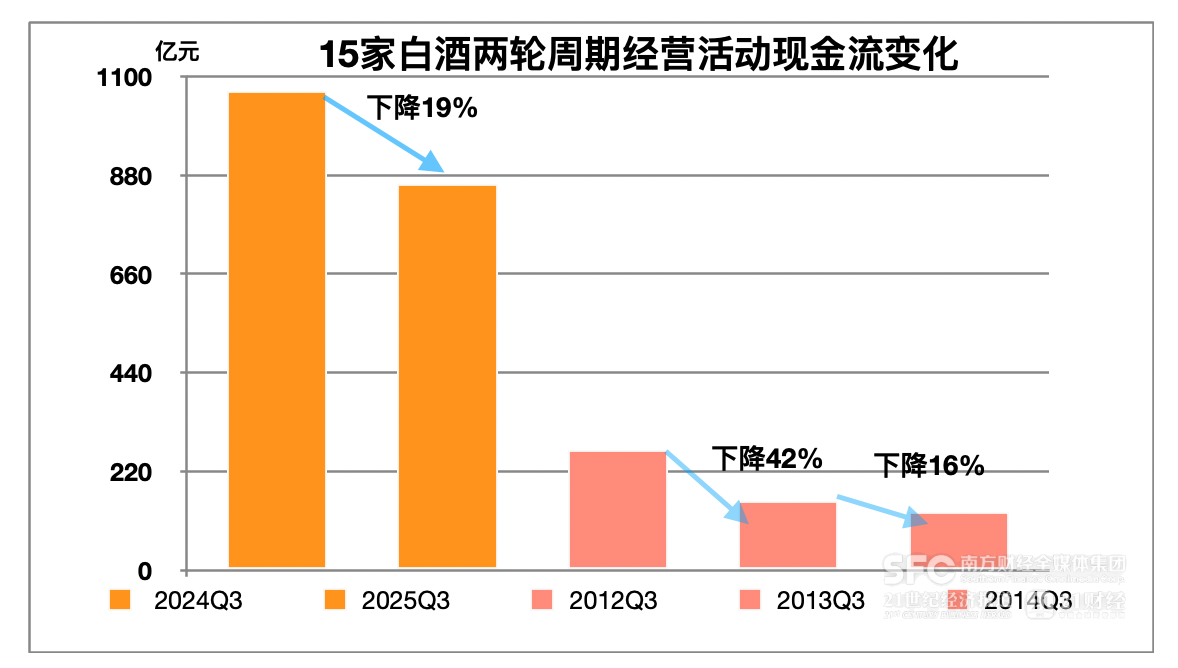

21世纪经济报道记者统计注意到,上述15家白酒三季度末经营活动产生的现金流量净额总和比去年同期下滑了19%。

经营活动现金流下滑,一方面是经销商回款少了,另一方面也可能是放宽了回款要求,比如允许更多使用票据,导致回款进一步延迟。今年一些酒企的应收票据就有明显增长。

作为对比,2013年、2014年同期,这15家酒企经营活动产生的现金流量净额分别是同比下滑42%、16%。当时五粮液、山西汾酒、舍得酒业、水井坊、酒鬼酒等企业这一指标一度转负,而今年头部酒企目前这一指标依然还是正值。

但值得注意的是,一些非头部酒企的经营活动现金流已经转负。21世纪经济报道记者梳理注意到,上述15家白酒中,已经有5家连续两年三季报经营活动产生的现金流量净额为负。

其中,顺鑫农业(牛栏山)情况最为严峻,近两年三季报这一指标分别为-9.08亿元、-8.19亿元。如果说上一轮周期其报表还有地产等其他业务的干扰,这一轮周期顺鑫农业在现金流、合同负债等多个指标上都有所恶化。

情况类似的还有金种子酒、酒鬼酒、舍得酒业、皇台酒业,但绝对值都要小于顺鑫农业。需要指出,个别阶段的经营活动现金流转负可能是短期情况,比如酒企放弃了对经销商的压货要求,以此降低渠道库存。只有持续多个季度乃至数年都是负数,才能说明企业的经营情况恶化。

除上述指标外,常有投资者用存货周转天数、存货周转率变化来观察白酒的经营情况。这一指标在白酒行业容易失真,因为白酒企业的存货中包含大量贮存的基酒半成品,在过去十多年的产能建设,各家白酒的基酒储备都是大幅增长的,尤其是要做高端产品,对基酒贮存的周期要求只会越来越长。

对比2023年、2024年末白酒上市公司的成品酒库存总和增长了接近4%,卖酒的难度确实是有所提升的。这一情况会否加剧,还有待今年年报和明年的数据观察。

综上而言,白酒企业应对这轮调整期的表现,整体上好于上一轮周期,尤其是头部酒企在多项指标上都有进步。然而从股价表现来看,市场并未充分考虑这一点,更多将对长期人口缩量的忧虑纳入了投资考虑中。

瑞·达利欧在《原则》中分析周期时谈到,“如果你毫无担忧之心,那就应该感到担忧;如果你忧心忡忡,那么反倒无须过于焦虑。”

观察白酒行业,其实也是如此。2021年时,市场将一众白酒股的滚动市盈率买到了五六十倍乃至七八十倍的极端高位,距离今年市场对白酒的极度冷淡,才过去四年。

市场情绪的大起大落,实际上给投资白酒提供了窗口。