多重红利催生并购“乐土” A股公司“竞逐”拟IPO资产

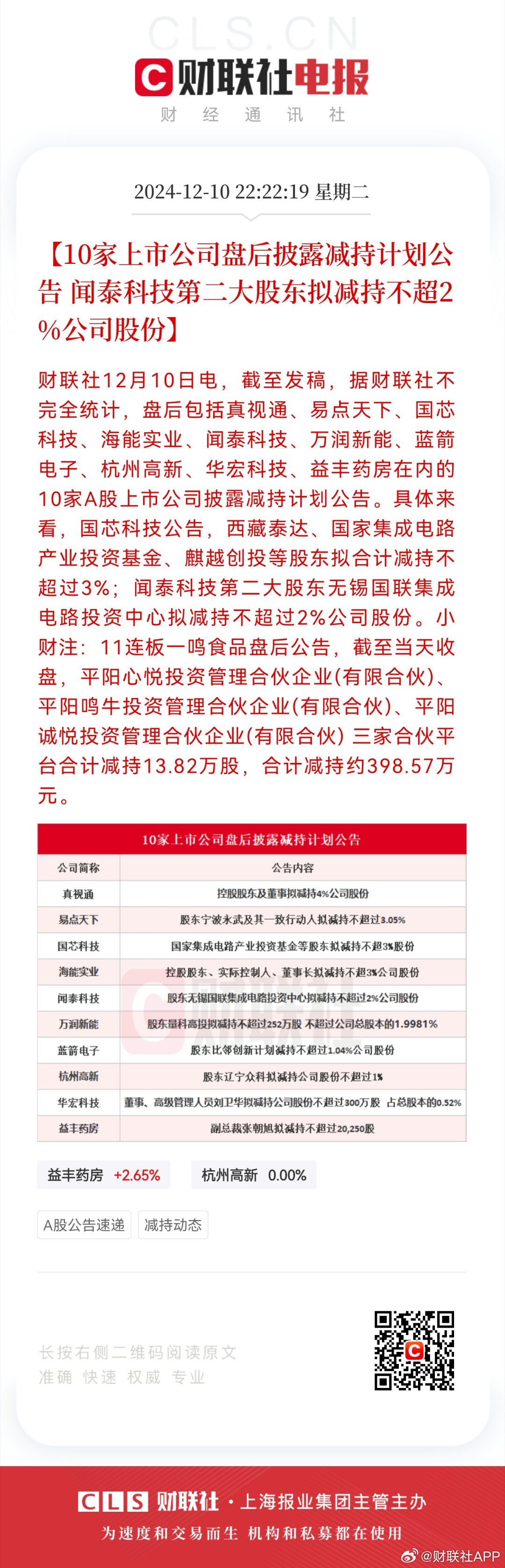

近日,建龙微纳公告,拟并购汉兴能源不少于51%的股权,后者曾申报创业板IPO。

图片来源于网络,如有侵权,请联系删除

建龙微纳并非孤例。据上海证券报记者统计,2025年至今,A股公司宣布并购拟IPO企业的案例已达23个,并呈加速趋势。自2024年9月24日“并购六条”发布至今,有40家A股公司披露相关事项(包含已终止)。其中,31家系围绕主业(同业或上下游产业链)展开整合;9家属于跨界并购,体现出传统产业对新兴赛道的布局意愿。

记者梳理发现,A股公司并购拟IPO资产背后折射出四大亮点和趋势:一是部分交易估值(基于业绩承诺的市盈率)显著低于可比IPO水平,凸显并购市场价值洼地效应;二是机制简化与流程提效后的审核周期较IPO大幅缩短;三是多元灵活的支付方式促进了交易的繁荣与成功率提升;四是当前并购大多发生于科技领域与“双创”板块,未来或有望拓展至更多产业(如大消费)。

“这些都体现了A股资源配置效率的系统性提升。”一位资深投行人士告诉记者,“从交易定价的理性重构,到审核机制的流程再造,再到产业整合的范式革新,资本市场正展现‘并购驱动型’发展的新特征。”

交易优化:流程提效与工具创新

“并购六条”充分激活上市公司并购重组的活力。今年5月,中国证监会发布修改后的《上市公司重大资产重组管理办法》(下称“重组新规”),在简化审核、丰富支付工具、提升监管包容性等方面作出多项重要安排,进一步深化上市公司并购重组市场改革。

政策红利释放与产业整合需求的共振,推动A股并购交易模式发生积极变化。

先看流程提效。

富乐德是重组新规发布后流程提效的最新例证。5月29日,富乐德拟发行股份及可转债购买富乐华100%股权并募集配套资金的事项,获深交所重组委审议通过,成为重组新规后首家过会项目。

6月24日,该重组案获得证监会同意注册的批文,距过会日不足1个月。

再看工具创新。

富乐德也是“并购六条”发布后,首单将定向可转债作为核心支付工具之一的重组项目。面对高达59名交易对手方的复杂局面,方案创新性地采用“股份+定向可转债”的组合支付方式,灵活满足不同交易对方多元化的对价诉求,高效地、市场化地完成产业整合。

支付工具的多元化提升了并购交易的灵活性与成功率。“并购六条”明确鼓励上市公司综合运用股份、定向可转债、现金等多种支付工具,并允许采用分期付款等灵活机制。这在上述40家公司的并购案例中得到充分体现。

具体来看,兆易创新、隆扬电子等公司选择现金支付;中核科技、石基信息等公司通过发行股份购买资产,部分还包含募集配套资金;佛塑科技、南京公用等公司则将上述两种方式结合实施;博杰股份、金一文化等公司使用“现金支付+表决权委托”的方式完成交易。

总体来看,上述并购交易中“现金+股份/可转债”的混合支付方案占比达到60%,既缓解了上市公司现金流压力,又通过股票绑定实现利益共享。

价值重构:并购市盈率显现优势

驱动市场活跃的另一关键因素是,部分并购交易估值显著低于可比IPO水平。

记者梳理发现,上述40个并购案例中有10家拟IPO企业包含明确业绩承诺,以其100%股权交易作价与业绩承诺期年均承诺净利润计算,平均并购市盈率约14.36倍。

2025年以来,A股新上市的52家公司,平均发行市盈率约21倍。

由此可以看出,拟IPO企业的估值体系正经历理性调整。

例如,天元宠物收购淘通科技,以10.8倍市盈率完成交易,较后者申报IPO时的行业平均估值折价40%以上。兆易创新收购苏州赛芯,以11.87倍市盈率完成交易,显著低于科创板同类公司的估值区间。

“区别于IPO受二级市场情绪、流动性溢价等因素影响的定价逻辑,并购交易通过资产评估与产业协同预期建立更为理性的定价框架。”段和段律师事务所高级合伙人任远说。

并购与IPO之间的估值差有效促成了双向赋能:卖方通过绑定上市公司,获得业务协同、平台资源与资金支持,有效避免了IPO的不确定性;买方则借助并购的财务杠杆效应实现技术跃迁与产业升级,为后续增长打开新的空间。

产业拓展:从“双创”向更多领域延伸

哪些拟IPO企业已优先受益于本轮并购政策红利?

记者采访了解到,“并购六条”发布后,上市公司对“产业协同”与“科技含量”高度重视,并购标的所处行业赛道成为交易的“初筛门槛”。

从行业分布看,40个案例中被并购企业最多分布在电子与半导体,其次为能源、新材料、软件、装备制造等行业。从上市地看,32家被并购企业有明确上市地,12家选择冲刺创业板,16家申报科创板,“双创”板块占比87.5%。这些企业大多拥有明确的技术壁垒与细分领域优势。

例如,概伦电子拟收购的锐成芯微,其主营业务是提供集成电路产品所需的半导体IP设计、授权及相关服务,是国家级高新技术企业和国家专精特新“小巨人”企业。

进一步看并购动机,31家公司属于与主业相关(同业/上下游)的整合,占据主流地位。

例如,兆易创新、佛山照明、万盛股份等公司的收购事项均属同业间的横向并购;温氏股份、至纯科技、奥浦迈等公司则是整合上下游资产进行纵向并购。

随着并购市场的繁荣与交易逻辑的演进,产业整合的广度与深度将持续拓展。“下一步,预计将有更多传统行业的拟IPO企业通过并购重组进入A股市场。”一位资深创投人士告诉记者,“我们正在推动一些消费品上市公司与拟上市企业间的并购交易。”

“当前消费产业正逢各种发展机遇,同时产业的资本化率和集中度都很低,一些优秀企业在港股获得资本热捧,充分证明其投资价值。若长期无法在A股上市,对A股投资者来说或是损失。”该创投人士说。

未来可期:风险防控“护航”理性繁荣

在并购创造价值、驱动市场繁荣的同时,也需关注其伴随的不确定性与挑战。

截至目前,上述40起并购交易中已有10起终止,披露的原因主要为交易双方未能就交易价格等核心条款达成一致。

例如,2025年3月,科创板公司英集芯宣布筹划以“现金+定向可转债”方式收购曾两度冲击IPO失利的芯片设计公司辉芒微,意在借助并购快速切入MCU赛道。仅14天后,双方就因“交易对价等核心条款无法达成一致”而终止重组,成为近年来最快“流产”的并购案例。

记者了解到,为有效管理风险,监管部门已着力构建多层次防控体系:要求上市公司收购未盈利资产时,必须设置中小投资者保护条款,并强化信息披露;同时,分期收购、业绩对赌等机制的广泛应用,将交易风险分散到更长周期。

例如,华大九天收购芯和半导体时,设置了“三年业绩承诺+技术指标对赌”条款,既保障了上市公司利益,又激励标的团队持续创新。

从这一批A股公司并购拟IPO资产的案例可以看出,在估值优势与审核提效的双重驱动下,并购已不再是IPO遇阻后的无奈之选,而成为拟上市企业实现资本化与产业协同的高性价比路径;对存量上市公司而言,当下亦是获取优质资产、切入新兴赛道的绝佳窗口期。

只要信息披露、估值定价与业绩对赌三道监管“阀门”控制得当,资本市场有望在并购驱动的“理性繁荣”中实现资源的高效配置与产业的加速升级。

(记者高志刚对本文亦有贡献)

(责任编辑:王晨曦)