万亿级资本聚合!中金公司拟换股吸并东兴、信达 剑指打造国际一流投行

中国网财经11月20日讯 中国证券行业正迎来新一轮的深刻变革。昨日晚间,中金公司发布公告称,正筹划换股吸收合并东兴证券、信达证券,拟向后两者全体A股换股股东发行A股股票。三家公司A股、H股股票均将于今日起停牌,预计不超25个交易日。

中国网财经记者注意到,伴随上述并购案的完成,中金公司多项财务指标将迈向行业更前列,并购各方能力资源优势互补也将显著提升其综合实力。当前证券行业并购潮涌,中国未来十年一流投行的建设图景或也正徐徐展开。

图片来源于网络,如有侵权,请联系删除

证券行业格局重塑 万亿级“航母券商”诞生

近年来,一系列顶层设计为打造一流投资银行与投资机构擘画宏图愿景。2023年中央金融工作会议精神及2024年新“国九条”,明确要培育一流投资银行和投资机构。

2024年3月,证监会发布《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》,明确“三步走”建设目标。其中在组织机构方面,第一步提出力争通过5年左右时间,推动形成10家左右优质头部机构引领行业高质量发展的态势;第二步提出到2035年,形成2至3家具备国际竞争力与市场引领力的投资银行和投资机构。

随后,证券行业并购重组持续演绎,市场集中度持续提升,头部公司做大做强趋势明显,中金公司合并东兴证券、信达证券即为此背景下的典型案例,且这一并购案的完成或将重塑证券行业的竞争格局。

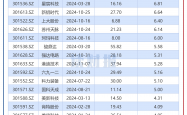

中国网财经记者注意到,合并前中金公司各项财务指标已位列行业第一梯队,合并后将迈向更前列。根据2025年三季度末数据简单加总测算,合并后中金公司总资产可达约1.01万亿元,业内排名可由第六名升至第四名;归母净资产可达1715亿元,排名可由第九名升至第四名,净资产规模提升显著。

2025年前三季度,中金公司、东兴证券、信达证券业绩均表现出良好的成长性,其中前述三方营收同比增长率分别约为54.36%、20.25%、28.46%,归母净利润同比增长率分别约为129.75%、69.56%、52.89%。合并后中金公司营收可达274亿元,排名行业第三名;归母净利润可达95 亿元,较合并前提升四位。

三方业务优势互补 协同发展释放增长动能

除规模外,中国网财经记者了解到,此次并购三方中金公司、东兴证券、信达证券在具体业务方面也各有特色,可优势互补,进而有望实现“1+1+1>3”的协同效能。

中金公司在投行业务、机构业务、高净值财富管理业务、国际业务方面优势显著,东兴证券和信达证券以零售经纪和自营业务为主,在网络、客户及资本金资源方面有深厚积累,三方协同可扩大客户基础,并提高资本利用效率。

数据显示,截至2025年9月末,中金公司净资本规模460亿元,合并后将达到943亿元,跻身行业前五名。截至2024年末,东兴证券设有92家分支机构,信达证券设有104家分支机构,分别深耕福建和辽宁区域。本次合并后,根据截至2024年末数据统计,三家券商营业部合计数量位居行业第三。

同时,换股后借助两家资管公司股东在不良资产处置领域的专业能力,中金公司可进一步深化债务重组、风险化解、产业投行等方面的服务能力,拓展投行新型业务的协同增量空间。

同花顺iFinD数据显示,截至2025年11月19日,即停牌前一日收盘,中金公司、东兴证券、信达证券三方的A股市值分别约为1684亿元、424.4亿元、576.9亿元。中国网财经记者注意到,并购公告发布后,国泰海通证券、华泰证券、国投证券、开源证券等数家证券公司发布研报,并给出增持、买入、领先大市、看好等评级。

(责任编辑:王擎宇)