重塑能源转战港交所:应收账款高企 曾被问询内控是否完善等40余个问题

中国网财经3月20日讯(记者 魏国旭)登陆科创板未果的上海重塑能源集团股份有限公司(以下简称“重塑能源”)将目光投向港交所。

图片来源于网络,如有侵权,请联系删除

近日,重塑能源在港递交招股书,从拟募资用途上看,其中大部分资金将投向研发扩产,包括59.4%资金用于为氢燃料电池系统的研发活动、扩产提供资金,17.4%用于海外市场业务拓展,18.3%用于氢能装备的研发活动和扩产以及制氢行业的股权投资。

合计募资近40亿元

招股书提到,按2022年已售重卡氢燃料电池系统的总输出功率计,重塑能源位居中国氢燃料电池系统市场第一,市场份额为25.9%。

不过,重塑能源仍没有盈利。数据显示,2017年-2022年,重塑能源分别亏损0.35亿元、1亿元、2.8亿元、2.7亿元和6.54亿元和5.46亿元;2023年1-9月公司的营收是2.19亿元,同比增长90.4%;亏损金额为4.6亿元。

重塑能源曾透露,业绩亏损主要是因为燃料电池汽车行业尚处于产业化初期,市场整体规模较小,同时公司持续投入研发并进行了股权激励确认了较高的股份支付费用所致。在此次向港交所递交的招股书中,重塑能源称,净亏损主要由于公司努力扩大产品线并挖掘上下游网络及寻求合作,以使商业模式实现“电-氢-电”协同应用,因此产生大量研发开支、销售及营销开支以及各种其他经营开支。

重塑能源业还表示,公司过去录得净亏损,经营活动产生负现金流,倘若日后无法成功实施业务计划,这些情况可能会持续。

为寻求资金,重塑能源曾多次融资。官网资料显示,发展至今,公司获得了中国石化资本、国家制造业升级转型基金、一汽解放集团、宇通集团、丰田通商、红杉资本、高瓴资本等产业资本和知名机构的投资。据招股书,重塑能源至今已经完成了E轮融资,时间分别是2017年、2019年、2020年和2022年,总共筹得资金约39.39亿元。

关联方往来资金曾遭问询

资料显示,重塑能源在2021年曾寻求于科创板上市,拟募资20.17亿元用于燃料电池电堆生产线建设项目、大功率燃料电池系统研发项目、补充流动资金,经历了两轮问询,其中包括采购、销售存在较大依赖等问题,5个月后公司以考虑到未来业务战略定位及资金规划为由撤回上市申请。

值得一提的是,期间重塑能源被问询了与关联方资金拆借、公司资金管理相关内部控制流程是否完善等40余个问题。重塑能源也称,部分资金拆出发生在公司成立初期,在业务快速发展的背景下管理尚未规范。

据相关媒体报道,2022年发布的《科创板发行上市审核动态》曾通报了三个监管案例,其中提到某公司未披露报告期内存在的治理缺陷及改进情况,相关问询回复与实际情况存在差异,具体为该公司与关联方公司存在大额交易往来、资金拆借情况,相关交易均未按照关联交易履行决策程序,公司治理存在缺陷。同时上交所在现场督导中发现,该公司收购后仅履行了内部决策程序,关联方仍未回避,与其审核问询回复披露的情况存在差异。有消息指重塑能源为该案当事人,不过中国网财经记者未得到证实。

应收账款高企存坏账风险

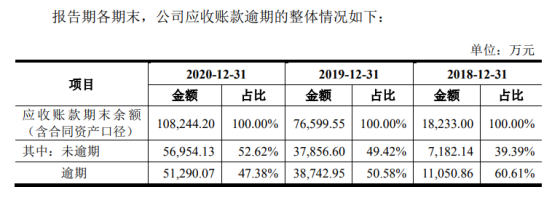

问询中还涉及了重塑能源应收账款过高的情况。数据显示,2018年-2020年,重塑能源的应收账款余额分别是1.8亿元、7.7亿元和10.5亿元,占同期流动资产的比例分别32.44%、58.70%及48.94%,占同期营业收入的比例分别为117.25%、110.43%及171.39%。在其披露的应收账款客户中,不乏上市企业,如宇通客车。同时,重塑能源同期分别有60.61%、50.58%和47.38%的应收账款逾期。

因此,上交所在问询中要求公司披露预期信用损失模型、应收账款对象及形成背景,并说明逾期客户、逾期原因及回收风险。

重塑能源称,受行业补贴政策等因素的影响应收账款账期整体较长,逾期是因客户与公司签订的合同,部分根据常规的商务条款约定了较短的信用期限;同时受燃料电池行业整体资金链紧张的影响,实际执行过程中客户对公司等供应商的付款周期普遍较长,进而导致客户未充分按信用政策执行。

据港股招股书,此后重塑能源的应收账款依旧高企,截至2021年-2022年末及2023年9月末,公司贸易应收款项及应收票据(扣除减值)分别为12亿元、15亿元和16亿元,占总资产的47.8%、36.7%和42.4%;同期减值损失拨备分别为3.7亿元、4亿元及4.19亿元,为日常业务过程中的贸易应收款项及应收票据的潜在坏账导致。

在招股书中,重塑能源业提示,公司面临客户延期付款、违约风险,若无法及时收回贸易应收款项,经营活动产生正现金流的压力可能进一步加剧。

(责任编辑:张紫祎)