新乳业,“豪赌”消费升级丨乳业年报观察③

21世纪经济报道记者 贺泓源 北京报道

新乳业扛起了消费升级大旗。

该公司近期披露的财报显示,2023年,新乳业营收109.87亿元,同比增长 9.8%;归母净利润4.31亿元,同比增长19.18%。

图片来源于网络,如有侵权,请联系删除

背后是,高端品类增长。

财报显示,2023年,新乳业液体乳、奶粉、其他业务收入 97.6亿元、0.8亿元、11.5亿元,同比增长11.2%、增长11.3%、下滑0.5%。

图片来源于网络,如有侵权,请联系删除

据多家券商披露,在关键的液体乳中,预计新乳业鲜奶销售额同比双位数增长,低温酸奶中个位数增长,常温业务中高个位数增长。其中,2023年大单品表现出色,鲜奶领域“24 小时”高端系列产品销售额同比增速近40%,“今日鲜奶铺”高钙升级“浓”牛乳,销售额同比翻番;酸奶方面,“活润晶球”迭代升级,气泡酸奶“乐汽”上新水蜜桃及可乐两个口味;常温有机产品销售额同比增长超过50%,高端品牌“澳特兰”有机系列产品销售额同比增长近 40%。

这在如今的市场尤为难得。尼尔森数据显示,2021、2022、2023年乳制品全渠道收入同比分别增长7.90%、下滑6.50%、下滑2.40%。

可如此态势下,也让新乳业进一步增长面临压力。

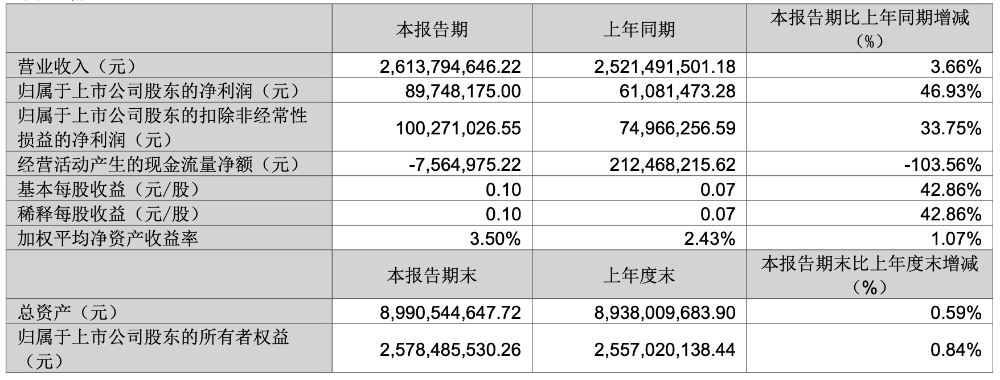

今年一季度,新乳业营收仅增长3.66%。数据来源:财报

今年一季度,新乳业营收仅增长3.66%。数据来源:财报

走向高端

需要注意的是,“高端”新乳业并未一日建成。

该公司自 2013 年起推进“鲜战略”,聚焦低温业务。2021年, 新乳业将战略升级为“鲜立方”。2011年,其首次推出 “24小时”鲜牛乳,是国内首款以时间定义新鲜的高端鲜奶品牌,该系列产品从牧场到货架只用1天时间,并且只在上市当天售卖。该品类还先后推出“24小时鲜牛乳”“24小时黄金营养乳”“24小时铂金全优乳”“24小时限定娟姗乳”等产品。

与产品同步迭代的是价格。

新乳业官方销售渠道显示,“24小时鲜牛乳”售价5.5元/190ml ,“24小时黄金营养乳”售价6.5元/200ml,“24小时铂金全优乳”7.5元/200ml,“24小时限定娟姗乳”售价9.9元/200ml。

此外,2017年,新乳业收购了朝日唯品,该品牌以“循环农作”为卖点,专注高端低温产品。2008年,朝日唯品由日本朝日啤酒及日本伊藤忠商事合资成立。据凯度消费者指数数据,截至2023年3月,朝日唯品鲜奶的家庭消费全国销售额近一年同比增长率达288%。

而高端市场狂奔背后是,新乳业的频繁并购。

本来,这家公司就是靠新希望集团不断收购建立的。2001年,新希望集团接触阳平乳业,仅经过两周谈判就做出了收购决策。在2002年4月到2003年4月之间,新希望农业投资超4亿元在全国范围内进行强势并购,通过收购、兼并、改组、合作等方式控股或参股了12家地方乳企,初步构建了以西南、华东为重点区域的乳品产业群。截至2003年3月,新希望乳业事业群总资产接近13亿元,乳制品年加工能力35万吨,自有奶源年收奶量25万吨。

在2015-2016年,新乳业进行了第二轮并购,此轮共收购了昆明海子、湖南南山、苏州双喜和朝日乳业等企业。2020年,新乳业通过并购方式新增“夏进”“澳牛”两个品牌, 进一步拓展区域市场,其中夏进所属寰美乳业,位于中国优质奶源带宁夏地区,经营区域主要为宁夏、陕西、甘肃等西北地区。

客观上,由于运输半径限制,低温产品本地属性明显。由此,新乳业透过多轮并购,不仅收获了优质奶源,更切入各地市场。这成为其高端产品重要背书。

当然,代价是明显的。

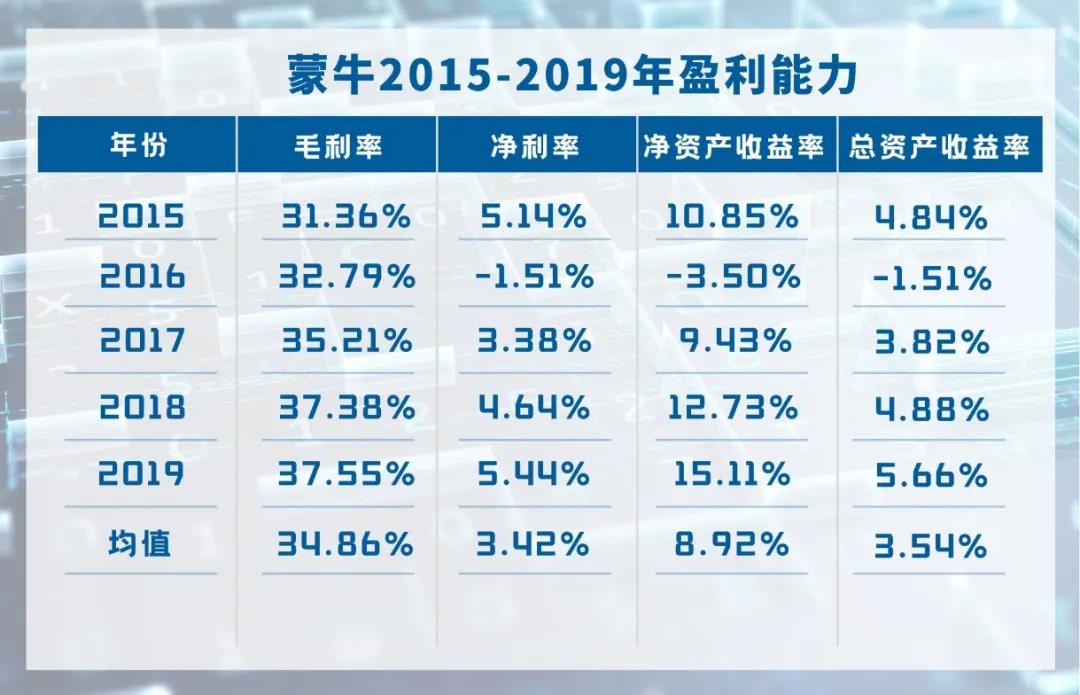

大量收购耗费了海量资金。2023年,新乳业资产负债率达到70.47%。同期,资产规模更大且也热衷并购的蒙牛资产负债率在56%上下。

市场变了

在新乳业往消费升级方向越走越远时,市场正追逐性价比。

以餐饮业为例,九毛九公告显示,截至2024年一季度,太二酸菜鱼、怂火锅、九毛九客单价格分别为73元、116元、57元,较去年上半年分别下滑2.7%、下滑4.1%、下滑3.4%。各家财报还显示,2023年,海底捞客单价已降至100元以下(99.1 元);呷哺呷哺在一线城市客单价由67.9元降至63.4元;达美乐中国客单价87元,同比下降7%。和府捞面透露,产品总体降幅在30%左右。

在饮料市场亦是此种趋势。尼尔森报告显示,2023年饮料新品的均价也开始触顶回落。譬如,碳酸饮料新品均价4元/瓶,同比下滑11%;即饮茶新品均价4.4元/瓶,同比下滑11%。正在此种趋势下,元气森林推出新品“外星人WAVE”。该品类是一款含电解质的瓶装“水”,每瓶600mL大容量,售价在3元。

乳业更是如此,这在历来昂贵的婴幼儿奶粉市场尤为突出。飞鹤财报显示,2023年,该公司营收195.3亿元,同比下滑8.3%;归母净利润33.9亿元,同比下滑31.4%。在下半年,飞鹤营收98亿元,同比下滑15.8%;归母净利润16.9亿元,同比下滑36.9%。很大程度上,飞鹤下半年业绩降幅加大就来自行业价格战压力传导下的产品降价。

澳优财报显示,2023年,该公司营收73.8亿元,同比下滑5.3%;归母净利润1.7亿元,同比下滑19.5%。在下半年,澳优营收38.7亿元,同比下滑7.1%;净亏损0.1亿元。同年,澳优毛利率为38.6%,同比下滑4.9个百分点。毛利率同比下滑主要原因就包括加大佳贝艾特“悠装”品牌的折扣促销力度影响。

液体乳难以逃脱此种浪潮。21世纪经济报道记者于北京多地进行的调研发现,中高端市场的伊利金典奶与蒙牛特仑苏奶正在进行猛烈价格战。在当地沃尔玛,蒙牛特仑苏环球精选纯奶(250*12)打出了单独售价55元一箱,99元两箱的“特惠”,伊利金典新西兰进口纯牛奶(250ml*12)也打出了55元一箱,99元两箱的特惠。

事实上,新乳业已经遭受冲击。

财报显示,该公司2024年一季度营收26.14亿元,同比仅增长3.66%。如此营收增速远低于2023年的9.8%。

此外,在2023年,新乳业西北地区销售额14.24亿元,同比下滑0.97%。其在华东地区销售额30.2亿元,同比增速仅为4.80%。种种变化都显示着新乳业销售增长正在承压。

但并非没有好消息。

在原奶成本下降红利及产品结构升级战略下,新乳业利润增速明显高于收入。2024年一季度,其归母净利润0.9亿元,同比增长 46.93%。同期,该公司毛利率29.4%,创疫情后历史新高。

这为新乳业提供了转圜空间。