拆解酒业一季报:新周期下的结构性增长|酒业财报观察

21世纪经济报道记者肖夏 重庆报道

酒业上市公司的报表,比股价的波动更稳定。

图片来源于网络,如有侵权,请联系删除

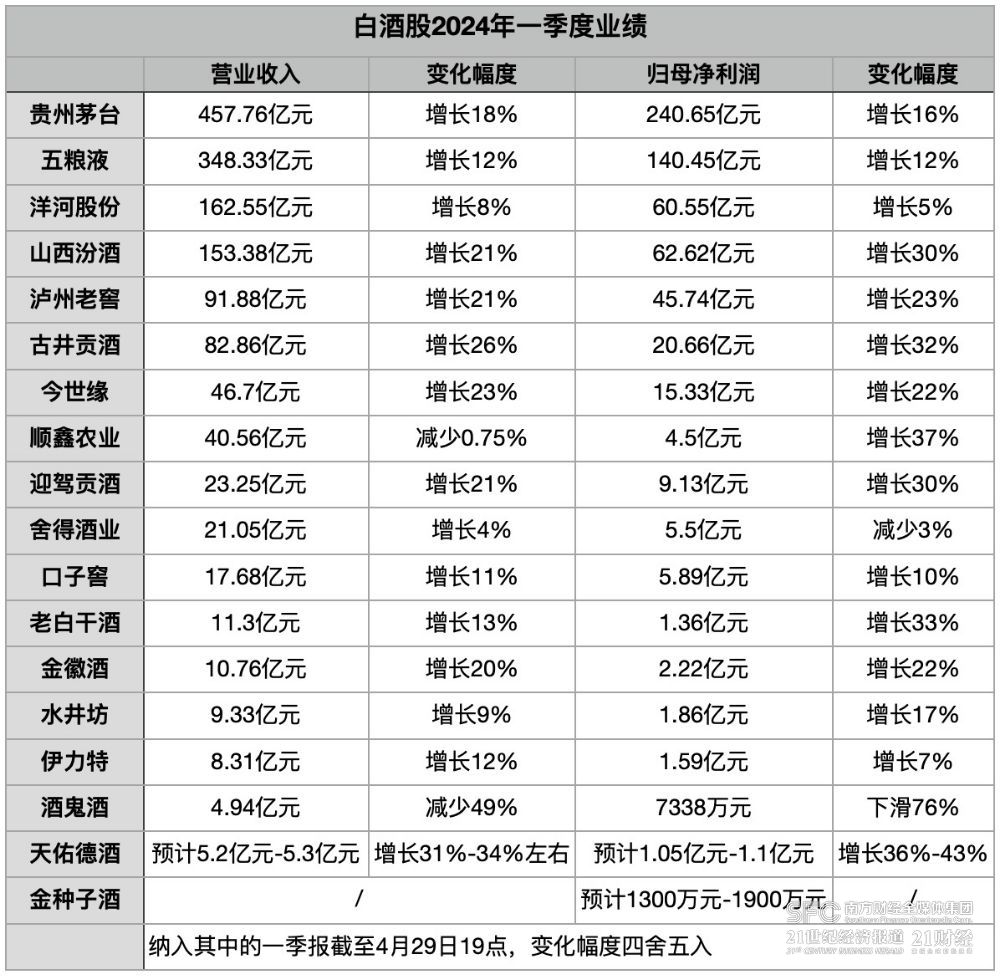

截至4月29日傍晚,已经有36家酒类股披露了2024年一季报。21世纪经济报道记者梳理注意到,今年一季度,九成以上白酒股仍然保持了正增长,包括贵州茅台、五粮液在内一半以上白酒股保持了两位数增长,其中山西汾酒、泸州老窖、古井贡酒、迎驾贡酒、今世缘、金徽酒、天佑德酒7家营收、盈利都实现了20%以上的增长。8家啤酒股中,除了重庆啤酒业绩增速加快,其他一季度增长普遍放缓,青岛啤酒收入还出现了倒退。

普涨时代过去了,结构性增长的趋势愈发明显。白酒股中,多家酒企继续保持20%以上的业绩涨幅,但更多酒企增长放缓;啤酒股中,虽然多数酒企营收增长放缓甚至倒退,盈利却普遍保持至少两位数的增长。

综合多位观察人士对21世纪经济报道的分析,行业挤压式发展的趋势下,龙头酒企抢占更大市场空间的趋势越来越明显。

图片来源于网络,如有侵权,请联系删除

21世纪经济报道记者按照多家白酒股2024年的经营计划推算,茅台、五粮液、洋河、汾酒、泸州老窖、古井贡酒六大白酒股,今年总营收将近4000亿元。可做对比,中国酒业协会披露,2023年中国白酒行业完成销售收入7563亿元。

啤酒行业之后,白酒行业也在加速演变成头部酒企之间的竞争。

白酒股增长继续分化

一季度是每年白酒销售最关键的季度。

除了春节消费旺季的因素,酒企的“开门红”政策也会刺激经销商提前回款,多数白酒企业全年最多的单季收入都是来自一季度。以山西汾酒为例,今年一季度实现收入153.4亿元,相当于全年营收目标的四成左右。

绝大多数白酒股,今年都交出了一份增长答卷。截至4月29日傍晚披露一季报或业绩预告的18家白酒上市公司中,15家保持了营收增长、11家保持了营收两位数增长。

“今年一季度的业绩表现都还不错,基本与市场预期一致。”一位跟踪白酒板块的券商分析师对21世纪经济报道记者表示,“春节是传统的销售旺季,龙头酒企一般都去抢打款、抢市场,在行业景气低迷的时候,龙头企业的市场占有率提升更为明显。”

这与市场此前的恐慌情绪形成了对比。在春节的超预期表现后,白酒消费从3月开始进入淡季,从3月底至4月初因飞天茅台批价短暂下跌一度引起整个白酒板块的恐慌下挫,到4月下旬跟随大盘又重新回暖。

(白酒股2024年一季度业绩,21记者肖夏整理)

(白酒股2024年一季度业绩,21记者肖夏整理)

不过对比去年同期能看出,今年白酒股的结构性分化更为明显。

今年一季度,营收个位数增长的白酒上市公司增加到3家,此外顺鑫农业、酒鬼酒营收下滑,舍得酒业营收增长但盈利同比小幅下降。

与此同时,还有7家白酒上市公司实现了20%以上的增长。

其中涨幅最大的是主营青稞白酒的天佑德酒,一季度营收预计5.2亿元到5.3亿元、归母净利润预计1.05亿元至1.1亿元,同比都上涨三成以上。这与其前一年业绩下滑造成的低基数有关。2023年一季度,天佑德酒营收同比下降6%,归母净利润同比下降29%。

其他6家酒企,近年业绩表现一直突出。山西汾酒、泸州老窖、古井贡酒、今世缘、迎驾贡酒、金徽酒,今年一季度已经是连续第四年实现20%以上业绩增长。其中,山西汾酒、泸州老窖去年双双迈过300亿营收大关,古井贡酒去年营收也突破了200亿元、今世缘去年营收突破100亿元。

这几家连续保持增长的酒企,普遍享受了品类势能提升、产品结构升级、区域消费升级的结构性红利。

以金徽酒为例,一季度300元以上产品收入1.9亿元,同比大涨86%,营收主力的100元至300元产品同比增长24%,而100元以下产品同比减少了4%。

山西汾酒一季度中高价酒类收入118.6亿元,同比增长近25%,其他酒类收入34.4亿元,同比增长10%。此外其一季度省外收入同比增长近28%,省内收入同比增长12%。

其他一些区域酒企,则在向中低档产品要业绩。以伊力特为例,今年一季度低档酒销售收入同比大涨51%,高档酒和中档酒分别同比增长11%和7%左右。

“这充分体现了消费结构升级趋势下,中国酒类消费继续朝头部名酒、区域强势名酒聚集,产业集中度不断提升,市场存量挤压越发明显,整个酒行业正在进入替代式增长阶段。”知趣咨询总经理蔡学飞对21世纪经济报道记者分析。

新“国九条”的推出,也在加剧白酒板块的结构性分化。随着业绩指标、现金分红、大股东经营规范的要求提升,业绩欠佳的中小白酒股退市可能性提升,吸引资金的难度也在加大。

券商也对绩优白酒股表示看好。国信证券研报认为,新“国九条”更加关注投资者保护及股东回报,强化对上市公司现金分红监管,白酒板块作为长久期的优质资产,商业模式稳定、护城河深厚,具有稳定现金流、较高的派息比率,应当给予一定的估值溢价。

前述券商分析师也对21世纪经济报道记者表示,新“国九条”中市值管理指引部分,意在推动上市公司投资价值提升,而白酒作为A股核心资产,资产价值有望进一步被市场挖掘。

啤酒股继续盈利普涨

结构性增长不仅体现在同行酒企之间,也体现在酒企自身报表中。

这一点在啤酒行业体现得尤为明显。由于去年一季度开始线下场景恢复,啤酒行业从去年3月开始就迎来了产量大幅增长,去年3月规上企业啤酒产量同比大涨20.4%,高基数给今年一季度啤酒股业绩带来了不确定性。

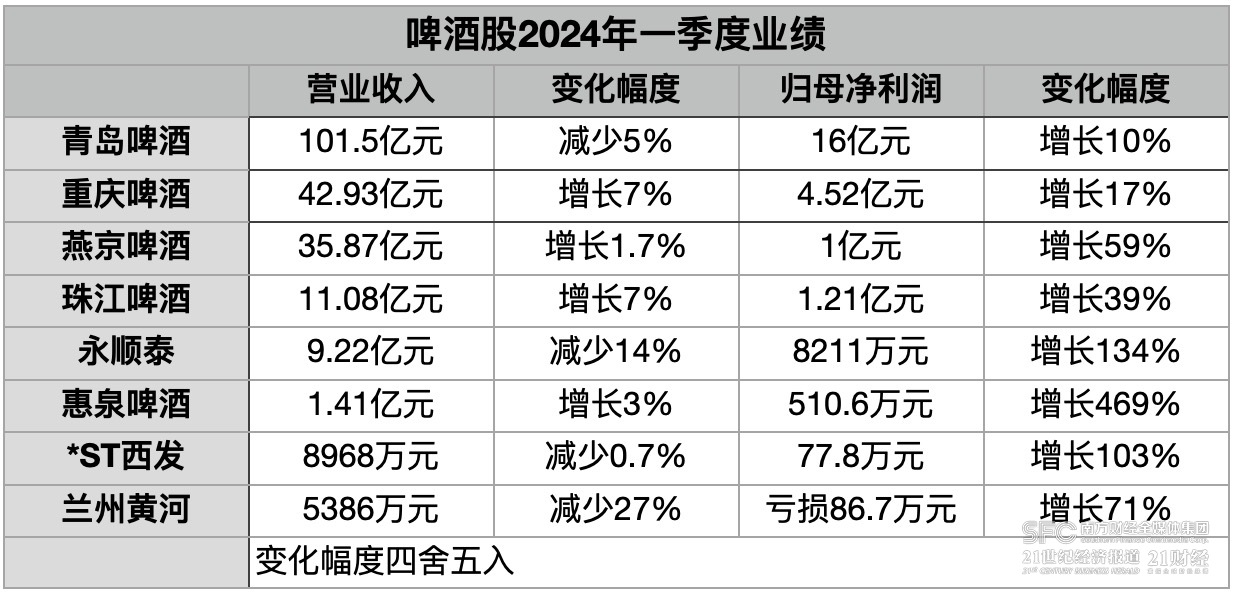

最终来看,多数啤酒股一季度的营收增长都出现放缓。燕京啤酒、珠江啤酒、惠泉啤酒一季度分别实现营收35.87亿元、11.1亿元、1.4亿元,分别同比增长1.7%、7%和2.9%,都低于过去三年同期。

多家啤酒股还出现了倒退。青岛啤酒一季度收入101.5亿元,同比下降5%,销量218.4万千升,比去年同期少了17.9万千升。青岛啤酒此前2023年度业绩说明会上就坦承,由于去年同期销量基数较高,一季度销量有一定压力。

兰州黄河一季度收入同比下滑27%。向各大啤酒企业销售麦芽的永顺泰,一季度收入也下滑了14%。去年一季度销量实现两位数增长的燕京啤酒,今年一季报没有披露销量数据。

仅有重庆啤酒今年营收、销量增长更快。今年一季度重庆啤酒营收42.93亿元,同比增长7.16%,销量86.68万千升,同比增长5.25%,而去年一季度两者分别同比增长4.52%和3.69%。

(啤酒股2024年一季度业绩,21记者肖夏整理)

(啤酒股2024年一季度业绩,21记者肖夏整理)

但即便如此,这些啤酒上市公司一季度盈利全部实现了至少两位数的增长。其中,青岛啤酒归母净利润同比增长10%,重庆啤酒归母净利润同比增长近17%,燕京啤酒归母净利润同比增长59%,珠江啤酒归母净利润同比增长39%,永顺泰归母净利润同比增长了134%,惠泉啤酒归母净利润同比增长469%。

这主要归功于啤酒企业的产品结构升级。

今年一季度,重庆啤酒的高档产品收入25.7亿元,收入占比提升至近62%。珠江啤酒一季度的高档产品销量同比增长15%,远超收入涨幅。虽然销量有所下滑,青岛啤酒一季度的中高端产品销量占比从前一年不到42%提升到44%。

“增长与整个啤酒行业产品结构升级密不可分。燕京、珠江、惠泉等啤酒品牌的高速增长,还与他们积极布局精酿、白啤、原浆等新品类,并且深耕区域市场,满足了消费者差异化、个性化饮酒需求有关。”蔡学飞认为。

此外,蔡学飞对21世纪经济报道记者指出,啤酒股一季度的增长,也与餐饮市场的反弹有直接关系。今年一季度,全国餐饮收入13445亿元,同比增长10.8%;限额以上单位餐饮收入3551亿元,同比增长9.2%。现饮渠道的啤酒,一般价格会更高。