养猪跨越盈亏线

伴随着过去两个月的猪价反弹,近期包括头部公司在内的猪企迎来机构密集调研,其中一个最大的变化便是经营层面的好转。

图片来源于网络,如有侵权,请联系删除

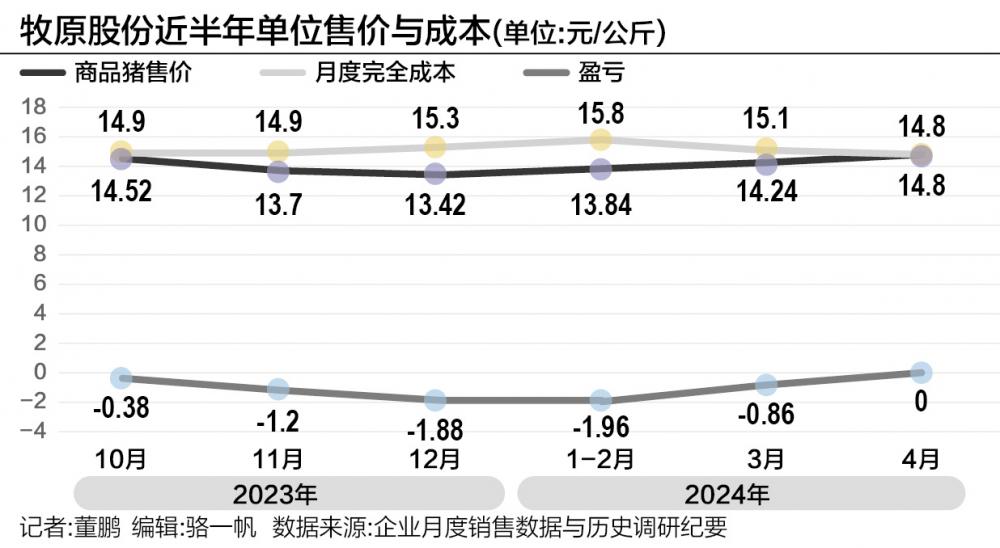

牧原股份5月11日披露的投资者调研纪要显示,公司4月商品猪销售均价14.8元/公斤,与当期生猪养殖完全成本基本持平。由于近期种仔猪市场需求较为旺盛且价格较高,该公司4月销售的种仔猪已经产生一定盈利。

这并非个例。温氏股份、新希望等头部猪企受到饲料价格下降等因素影响,同期单位成本也已经小于或等于生猪销售价格,实现阶段性盈亏平衡。

图片来源于网络,如有侵权,请联系删除

需要指出的是,目前业内对下半年猪价的反弹预期较为乐观。

“当前产业端一致性预期为今年猪价反转确定性较强,分歧在于猪价开启上涨的时间点及猪价高点的持续性,目前猪价高度普遍在18元/公斤以上。”天风证券指出。

这一“目标价”有迹可循,21世纪经济报道近期报道便指出,代表下半年价格预期的生猪期货2409、2411合约已经升至18元/公斤以上。

这意味着,如果上述预期价格下半年能够如期兑现,上述头部猪企的报表利润最快从二季度就可以实现转正。

成本降、猪价涨

牧原股份2023年给出的生猪单位成本为15元/公斤。但是,就公司近期接受调研时更新的数据来看,今年4月其成本已经降至15元/公斤以下水平。

“公司2024年4月的生猪养殖完全成本为14.8元/公斤,相比3月的15.1元/公斤下降了0.3元/公斤,其中,剔除单位期间费用月度波动的影响,生产成本下降了0.4元/公斤左右,主要来自于生产成绩改善及饲料成本下降。”牧原股份指出。

公司此前披露的销售数据显示,今年4月该公司商品猪销售价格也是14.8元/公斤,与上述成本基本持平。

温氏股份的生猪养殖综合成本,同期也出现了0.4元/公斤的环比下降。

据其调研纪要,今年4月其肉猪养殖综合成本降至7.2元/斤(折14.4元/公斤),明显低于当期15.18元/公斤的销售价格。

需要指出的是,牧原股份、温氏股份这类行业龙头,在全国各省市均设有自己的养殖产能,而各地之间的成本存在较为明显的差异。

比如温氏股份,公司在全国16个省级区域养殖单位中,今年4月养殖综合成本低于14元/公斤水平的达到7个。

“目前仅华北和山东两个区域单位综合成本较高,主要原因为出栏量较少导致固定成本费用分摊较多。”温氏股份指出,4月份,山东区域单位猪苗生产成本在公司所有单位中排名靠前,后续有望实现肉猪养殖快速降本。

新希望,在一季度生猪业务亏损17.9亿元后,二季度也开始出现转机。

“其中近4个亿的净利润亏损是源于对北方疫情频发、成本长期较高的场线,主动做出的调整和优化以及针对一些场线做正压通风和小单元圈舍的改造,包括智能化改造,由此带来的一次性损失与投入。”新希望指出,4月份过后这种影响就越来越小,5月份这种影响就几乎没有了。

除了上述产能外,该公司正常运营的场线成本下降非常明显。

该公司调研纪要给出的成本数据显示,今年1~3月分别为每公斤15.8元、16元、15.3元,到4月时已经降至14.7元,其中4月单是苗种成本百年下降0.5元左右。今年12月份预计运营场线肥猪成本可以降至14.2~14.3(元)左右。

“从目前看,4月份公司整体已经转为盈亏平衡了,是非常好的信号,特别是公司的后备母猪转固成本,未来还有一个快速的下降空间。”新希望副总裁陈兴垚指出。

别看成本降幅不过1元左右,但是对于长期亏损的养殖企业非常重要,只有更低的成本才能帮助其实现扭亏,并在猪价反弹行情中获取更大的利润空间。

应扭转“以增量论英雄”观念

价格预期偏强,但是整体行业依旧处于产能去化阶段,能繁母猪尚未回归“新修订”的3900万头正常保有量。

从上述行业龙头的实际操作来看,整体表现也偏向谨慎。其中,牧原股份、温氏股份4月产能环比小幅提升,分别保持在320万头和157万头左右。

在回应中长期出栏量规划问题时,温氏股份指出,“公司暂未明确中长期出栏量规划。……若养殖成本较高,规模越大亏损越大,经营风险越大。”

在公司看来,未来行业的盈利空间可能主要依靠成本管理,而非单纯增加规模。前几年,受非瘟影响猪价高企,只要产品生产出来,就能获得较为丰厚的利润。但未来一段时间,养猪行业可能总体处于供需弱平衡、低盈利状态,很难出现非洲猪瘟疫病影响时的罕见猪价。

这与牧原股份的预判保持一致,即便新一轮周期来临,生猪养殖行业也将步入“低毛利时代”。

“对于企业而言,应该扭转以增量论英雄的观念,转而多关注企业的成本控制能力。”温氏股份直言。

这相当于,头部猪企中短期的出栏量很难出现大幅增长,无法与前几年的增速相比,后续各家的经营重心将转移至“降成本”方面,从现有的存量中寻求更高质量的发展。

至少是,首先做到不亏钱,或者是少亏钱。

产能约为温氏股份1/2的新希望,今年一季度也对其产能进行了主动调整,将公司能繁母猪规模降至72万头左右,较此前下降8万头。

“(能繁)年内三、四季度适度增加一点,但不会增加很多,具体取决于到时候的经营判断。”该公司指出。

同时,今年新希望对其生猪板块的经营思路为“提质量、降成本、调结构、稳规模”。“绝对的规模并不是我们的首要目标,我们首先追求的是公司整体角度的减亏,或者说是降低成本。”

以上头部猪企的经营调整,也是在行业去产能未完成,以及持续亏损导致债务压力增加背景下的必然选择。

截至今年一季度末,新希望资产负债率为74%。

而按照其计划,公司希望用1~2年时间将负债率降至65%左右,更长期的负债率目标则是降至60%以下。