加强高频交易监管 量化交易新规出炉

证券市场加强程序化交易监管迈出重要一步。证监会5月15日消息,为落实《证券法》关于证券市场程序化交易监管的规定,贯彻《国务院关于加强监管防范风险推动资本市场高质量发展的若干意见》,促进程序化交易规范发展,维护证券交易秩序和市场公平,证监会制定发布《证券市场程序化交易管理规定(试行)》(以下简称《管理规定》),自2024年10月8日起正式实施。其中,《管理规定》提出,加强高频交易监管;明确交易监测和风险防控要求;明确北向程序化交易按照内外资一致的原则,纳入报告管理,执行交易监控标准,其他管理事项参照适用本规定,具体办法由沪深证券交易所制定,另行公布。

七大核心要点

《管理规定》紧紧围绕强监管、防风险、促高质量发展的主线,坚持“趋利避害、突出公平、有效监管、规范发展”的总体思路,对证券市场程序化交易(市场通常称为量化交易)监管作出全方位、系统性规定,是强化市场交易行为监管的重要举措。

图片来源于网络,如有侵权,请联系删除

一是明确程序化交易的定义和总体要求。程序化交易是指通过计算机程序自动生成或者下达交易指令在证券交易所进行证券交易的行为,相关活动应遵循公平原则,不得影响证券交易所系统安全或者扰乱正常交易秩序。

图片来源于网络,如有侵权,请联系删除

二是明确报告要求。程序化交易投资者应按规定报告账户基本信息、资金信息、交易信息、软件信息等信息,并落实“先报告、后交易”要求,在履行报告义务后方可进行程序化交易。

三是明确交易监测和风险防控要求。证券交易所对程序化交易实行实时监控,对异常交易行为进行重点监控。同时,进一步压实证券公司客户管理职责,明确机构投资者合规风控要求。

图片来源于网络,如有侵权,请联系删除

四是加强信息系统管理,明确对程序化交易相关的技术系统、交易单元、主机托管、交易信息系统接入等监管要求。

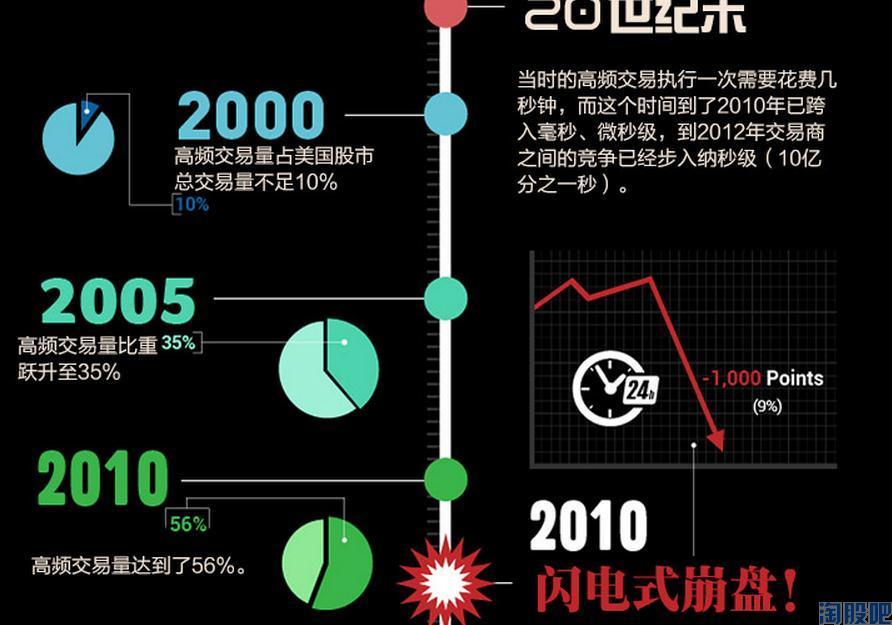

五是加强高频交易监管。明确高频交易的定义,并从报告信息、收费、交易监控等方面提出差异化监管要求。

六是明确监督管理安排。程序化交易相关机构和个人违反有关规定的,证券交易所、行业协会根据规定采取管理措施,证监会及其派出机构可依法采取监管措施或进行处罚。

七是明确北向程序化交易按照内外资一致的原则,纳入报告管理,执行交易监控标准,其他管理事项参照适用本规定,具体办法由沪深证券交易所制定,另行公布。

前期,证监会就《管理规定》向社会公开征求意见,并通过座谈、调研等方式,听取了境内外投资者和市场机构意见建议。各方总体支持赞同,评价积极正面。所提意见建议中,部分属于条文理解问题,证监会已向有关投资者和市场机构沟通说明;多数涉及《管理规定》有关细化实施安排,证监会将指导证券交易所、证券业协会、基金业协会等在制定完善实施细则和相关业务规则时充分借鉴境外市场成熟经验,听取各方意见建议,尽快予以研究明确。

促进行业规范发展

近年来,证监会已针对程序化交易监管出台系列措施,包括加强量化私募基金备案问询,建立健全数据统计监测机制,在股票市场建立程序化交易报告制度等。此次出台的管理规定明确,总体要求是,证券市场程序化交易相关活动应当遵循公平原则,不得影响证券交易所系统安全或者扰乱正常交易秩序。在业内人士看来,《管理规定》的出台并不是否定程序化交易,而是促进程序化交易行业规范发展、维护市场秩序的长久之计。

更为重要的是,此次量化新规的快速落地,更是从保护中小投资者出发,将限制程序化交易相对中小投资者的过度优势作为重要目标。比如,在交易机会公平性方面,要求证券公司合理使用主机交易托管资源,并按照公平、合理原则为各类投资者提供交易单元服务,不得为程序化交易投资者提供特殊便利。

据中国证券报报道,南开大学金融发展研究院院长田利辉认为,《管理规定》的出台是市场公平的需要。随着证券市场的发展,程序化交易逐渐增多,技术进步使得程序化交易不仅普遍,而且复杂,形成相对优势地位。这需要相应的监管规则来规范其行为,保护中小投资者的合法权益,防止市场操纵和不公平交易,确保所有市场参与者在公平的环境下进行交易。

在业内人士看来,《管理规定》的出台,能够促进程序化交易的规范化和健康发展,更好防控与程序化交易相关的风险,提高市场透明度,这也为中国证券市场的国际化和现代化奠定基础。

“对程序化交易的参与者而言,这一规定的出台意味着,需要遵守新的规则,会增加合规成本;也会影响现有的交易策略和算法,需要调整以适应新的监管要求。长期来看,《管理规定》的出台能够减少市场操纵和不公平交易,促进市场的公平性和稳定性,推动市场的长足健康发展。”田利辉说。

(责任编辑:朱赫)