东方日升业绩“变脸”:一季度亏损2.8亿元 资产负债率超70%

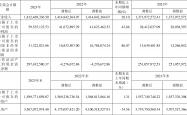

中国网财经5月28日讯(记者 刘小菲)东方日升2024年一季报近期出炉。报告期内,公司实现营业收入49.33亿元,同比下滑27.21%;归属于上市公司股东的净利润-2.80亿元,同比下滑189.92%。

2023年四季度,东方日升的营收和净利润已经开始下滑。数据显示,东方日升2024年第四季度的营收和净利润分别为73.1亿元和0.84亿元,同比降幅分别为12.59%和55.26%,环比降幅分别为29.78%和79.93%。主要原因是行业竞争加剧,组件价格中枢下移,加上公司2023年度计提信用及资产减值准备、核销应收账款合计7.61亿元,对公司业绩影响较大。

图片来源于网络,如有侵权,请联系删除

不过,从2023年全年来看,东方日升业绩表现不错。

2023年,东方日升营业收入353.27亿元,同比增长20.22%;归属于上市公司股东的净利润13.63亿元,同比增长45.81%;经营活动产生的现金流量净额-16.43亿元,同比减少154.13%。

太阳能电池组件2023年收入增长近两成

资料显示,东方日升的主营业务是太阳能电池组件的研发、生产和销售,同时还涵盖了光伏电站 EPC、光伏电站运营、储能等领域。

2023年,东方日升太阳能电池及组件收入286.75亿元,同比增长18.85%,占总营收的比例为81.17%。

截至报告期末,东方日升光伏组件年产能为35GW,主要分布于浙江宁波、江苏金坛、浙江义乌等生产基地。此外,“浙江宁海5GW N型超低碳高效异质结电池片与10GW高效太阳能组件项目”、“江苏金坛4GW高效太阳能电池片和6GW高效太阳能组件项目”和“安徽滁州年产10GW 高效太阳能电池项目”等项目正在有序推进中。

产能的增长对出货增长形成支撑。不过,多家机构在近期研报中提示,东方日升存在新产能落地不及预期、行业竞争加剧、光伏装机不及预期等一系列风险。

值得一提的是,东方日升N型技术水平优势较为突出,自有专利0BB电池技术、210超薄硅片技术、纯银用量小于7mg/W、昇连接无应力电池互联技术等,均为行业首家量产,并成功研发双面微晶技术,推动HJT量产落地,公司HJT组件最高功率可达741W,组件转换效率可达23.90%。

除了太阳能电池组件业务,东方日升太阳能电站EPC与转让和储能系统、灯具及辅助光伏产品业务营收分别为23.05亿元和23.36亿元,同比增幅分别为506.51%和61.38%;但多晶硅业务收入6.67亿元,同比下滑了65.01%,其毛利率也下滑了近30个百分点。东方日升在2023年年报中援引PV Infolink数据称,多晶硅价格从2022年末的 300元/千克左右已经下探至当下的60元/千克左右。

有机构下调盈利预测

由于光伏产品生产规模扩大、开展户用光伏电站、建设基地等因素,东方日升对资金的渴求进一步加大。2023年1月,东方日升通过定增募集资金50亿元,截至年底账上货币资金为105.73亿元,2024年3月底减少至83.84亿元。

截至2024年3月底,东方日升的负债总额达353.35亿元,资产负债率超过70%,应收账款和存货金额分别达45.96亿元和56.14亿元。与此同时,东方日升实控人林海峰,47.62%的持股已被质押。

对于东方日升未来发展,开源证券近期研报称,下调东方日升2024-2025年盈利预测,预计其归母净利润分别为5.42/7.85亿元(原22.26/27.93亿元),新增2026年盈利预测8.76亿元,EPS为0.48/0.69/0.77元,当前股价对应PE分别为29.5/20.4/18.3倍,考虑行业增速降档、竞争加剧,公司盈利水平承受较大压力,下调至“增持”评级。

国联证券则认为,受行业竞争加剧、供给格局变化影响,东方日升调整产能投放节奏,对出货规模和单位盈利造成影响。东方日升是国内HJT龙头企业,相对主流技术有溢价,有望受益于其陆续放量,参照可比公司估值,给予公司2024年12倍PE,目标价18.45元,维持“买入”评级。

(责任编辑:王晨曦)