伊利,为何比蒙牛挣钱?丨乳业年报观察

21世纪经济报道记者 贺泓源 北京报道

伊利股份在行业收缩中盈利上行。

图片来源于网络,如有侵权,请联系删除

该公司于2024年4月29日晚披露的财报显示,2023年,伊利营收1261.79亿元,同比增长2.44%;归母净利润104.29亿元,同比增长10.58%。

同年,蒙牛营收986.2亿元,同比增长6.5%;归母净利润48.1亿元,同比下滑9.3%。

图片来源于网络,如有侵权,请联系删除

两家利润差异背后是,业务结构区别。

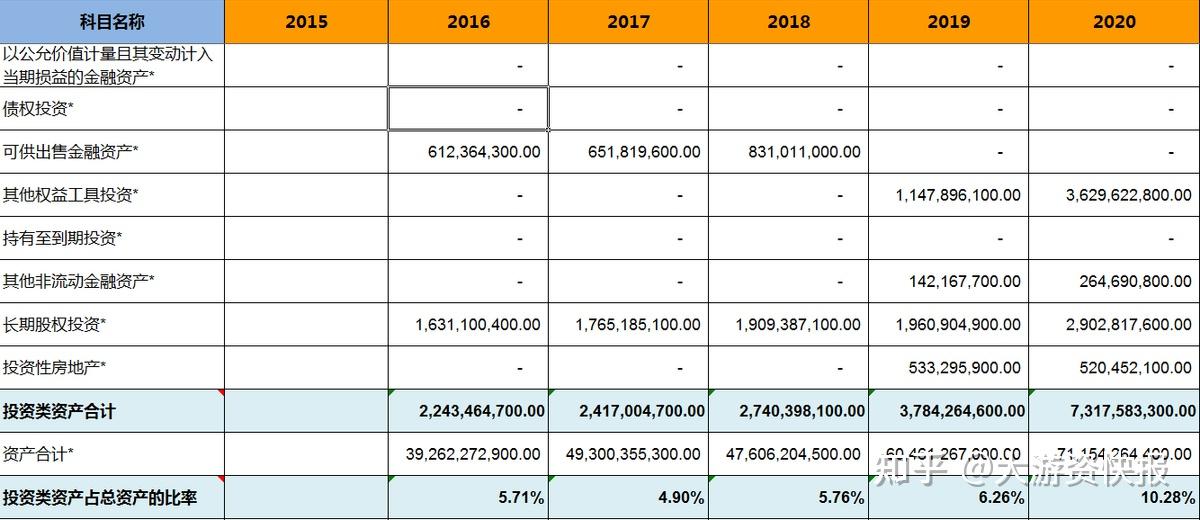

伊利在奶粉、冷饮等高毛利品类保持着优势。数据来源:财报

伊利在奶粉、冷饮等高毛利品类保持着优势。数据来源:财报

高毛利结构

客观上,行业正相对萎缩。

尼尔森数据显示,2021、2022、2023年乳制品全渠道收入同比分别增长7.90%、下滑6.50%、下滑2.40%。

具体到企业来说,就是业绩承压。2023年,光明乳业营收264.9亿元,同比下滑6.1%;净利润9.7亿元,同比增长168.2%。

同年,飞鹤营收195.3亿元,同比下滑8.3%;归母净利润33.9亿元,同比下滑31.4%。澳优营收73.8亿元,同比下滑5.3%;归母净利润1.7亿元,同比下滑19.5%。合生元母公司H&H婴幼儿营养业务营收59.1亿元,同比下滑11.7%,其中婴配粉收入下滑15.1%。

伊利也受到行业影响,这体现在2023年营收同比仅增长2.44%。同期,该公司利润增长大幅优于行业,则与其营收结构相关。

分产品来看,2023年,伊利液体乳/奶粉及奶制品/冷饮产品/其他产品分别实现营收855.40 亿 元 /275.98 亿元 /106.88 亿元 /6.34 亿元,同比增长0.72%/5.09%/11.72%/60.70%。

液态奶方面,高端品类金典有机纯牛奶系列产品零售额较上年保持双位数增长;金典鲜牛奶系列产品零售额较上年实现了54.6%。受此影响,液体乳业务毛利率同比增长1.25%至30.36%。

而在毛利率更高的奶粉业务,伊利亦保持增长至275.98 亿元。据尼尔森与星图数据,2023年,伊利婴幼儿配方奶粉业务的零售额市占份额约16.2%,较上年提升了1.6pct,在细分市场前五家厂商中,增速领先。具体来看,2023年,金领冠珍护成为母婴渠道畅销大单品;塞纳牧增速50%。

可受行业价格战影响,2023年,伊利奶粉及奶制品业务毛利率38.14%,同比下滑2.92%。

作为对比,同年,蒙牛奶粉收入38亿元,同比下滑1.6%。对此,该公司解释,主要因素来自婴幼儿奶粉疲软。另据21世纪经济报道记者了解,婴幼儿奶粉核心渠道的相对缺失,也是因素。譬如,伊利收购澳优,就有获得线下渠道打算。

另外,在高毛利冷饮板块,伊利同比增长11.72%至106.88 亿元。据伊利披露,巧乐兹、冰工厂、伊利牧场等多个品牌份额位居细分品类第一,甄稀品牌连续3年保持50%以上增长。

同年,蒙牛冰淇淋业务营收60.3亿元,同比增长6.6%。但蒙牛冰淇淋业务增长来自海外。其收购的艾雪品牌位居印尼份额第一、菲律宾份额第三,并积极拓展越南、泰国等中南半岛市场。关键的国内市场,却是拖累项。

大手笔分红

盈利增长下,伊利选择高分红。

公告显示,2024年,伊利拟每10股分红12元(含税),分红金额76.39亿元,分红比例73.25%,分红金额创历史新高。此外,2023年,伊利主动回购、注销公司股份约3247万股,回购金额超10亿元。由于回购注销可以直接提升每股收益,如果叠加这部分影响,伊利整体分红率将近80%。

背后亦有着多重原因。

一方面,伊利整体毛利确实更高了。年报显示,2023年,该公司毛利率32.58%,同比增长0.32pct 。 销 售 / 管 理 / 财 务 费 用 率 分 别 为 17.89%/4.08%/-0.12%,较同比下降0.71/下降0.26/上升0.09pct。期间费用率的改善带动净利率提升,全年实现净利率8.18%,同比上升 0.59pct。

原奶价格下降及产品结构优化为毛利率上涨动力。2023年,国内牛奶产量4197万吨,同比增长6.7%。原奶供应总体宽松并略有富余,原奶价格在2022年基础上呈现下降趋势。

另一头,随着乳业市场渐入存量,这可能也有稳定市值打算。2024年一季度,伊利营收324.63亿元,同比下滑2.60%;归母净利润59.23亿元,同比增长63.84%。

刚好伊利手里有钱,截至2023年年末,该公司账上现金及现金等价物余额达到428.12亿元。

4月30日,伊利报收28.61元/股,涨幅1.13%。这家乳业巨头股价高点在47.77元/股,那是在2021年初。

总体来看,随着市场增速放缓,走向更高效变现或许是伊利在资本市场的新故事。